[미주친] 미국 주식과 친구되기 #7탄! - 스타벅스 (Starbucks)

매일 미국 상장기업 하나를 분석하며 공부를 하는 미주친의 Cephas입니다!

* 혹시 바쁘신 분들은 마지막 <결론> 파트만이라도 읽어주시면 감사하겠습니다! :)

이전 포스팅에서는 마이크로소프트, 엔비디아, 테슬라, 아마존, 애플, 펩시를 다루어 보았는데요, 혹시 놓치셨으면 지난 블로그도 읽어주세요!

시작해보겠습니다!

1. 의료보험 (미국은 굉장히 비쌉니다.)

2. 401K

3. Paid Time off

4. Paid Sick day

5. 학비 100% 지원

6. 교통비 지원

등등등...

파트타임 아르바이트만해도, 전세계의 모든 직원들이 위의 모든 혜택을 받을 수 있는 기업.. 혹시 어딘지 아십니까?

이번 포스팅은 향과 분위기로 전세계를 중독시켜버리며, 전세계인의 문화와 생활로 자리잡은 스타벅스 (Starbucks)를 분석해보려 합니다!

스타벅스는 1971년 시애틀에서 창립된 세계에서 가장 큰 글로벌 커피 전문점으로, 20년도 6월기준 64개국에서 총 31,256개의 매점을 운영하고 있다고 합니다.

또한, 스타벅스는 단순한 커피 판매 회사가 아닌, 전세계에 약 20억불 (원화로 5조)에 달하는 선수금 (스타벅스 충전카드에 쌓여있는 돈)을 보유하고 있고, 애플페이, 구글페이 그리고 삼성페이보다 더 자주 이용되는 모바일 결제 시스템을 가지고 있는 등 핀테크로써도 인정받고있는데요,

도대체 어떤 회사인데 전세계를 이렇게 홀릴수 있는지, 오늘도 분석 들어가보겠습니다!

<사업분석>

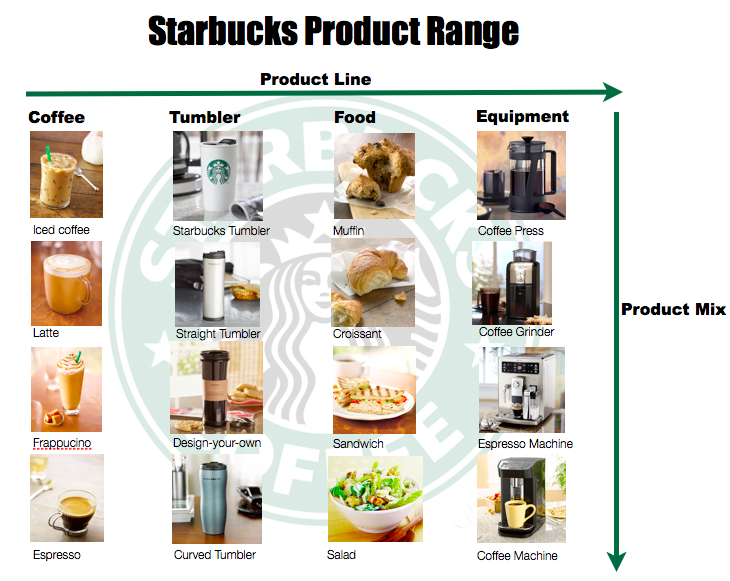

1. 제품리스트

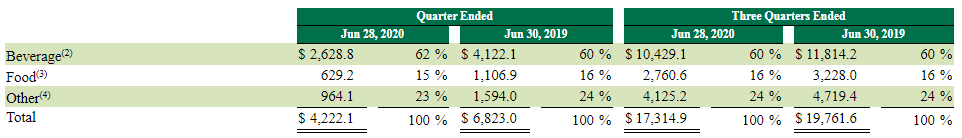

공시자료에 따르면, 스타벅스는 총 3개의 제품군 (음료, 음식, 기타) 으로 사업을 영위하고있으며, 장비를 포함한 모든 제품들을 가맹점에도 판매 및 공급합니다.

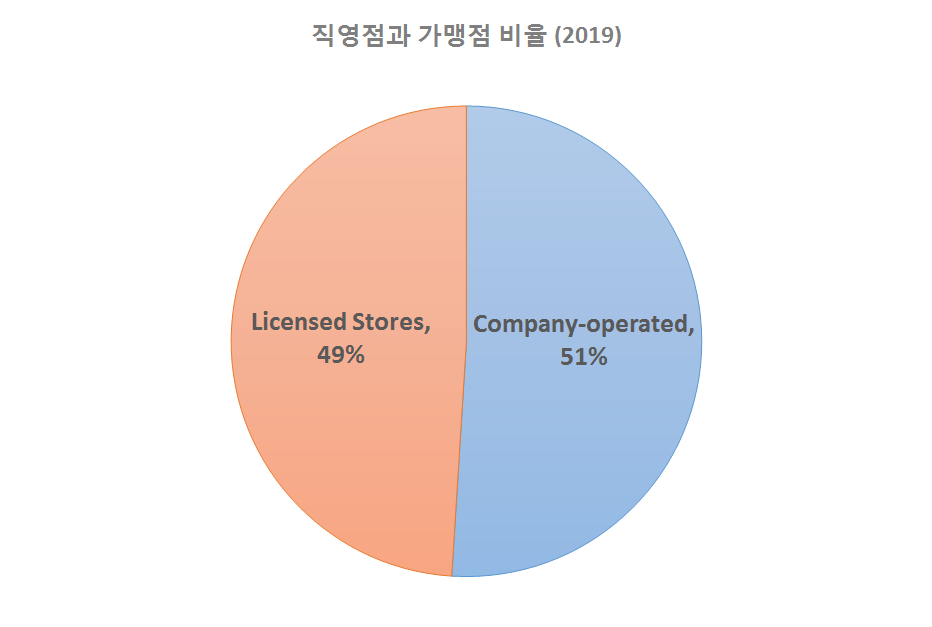

아래에 작성된 도표들은 SEC (10-K, 10-Q) 공시자료에 의거해 만든 자료입니다.

- 음료 (Beverage): 스타벅스 전체 매출의 60.2%를 차지하고있으며, 커피와 쥬스 그리고 Tea 등을 포함한 모든 음료제품입니다. 코로나의 영향으로 인해 전년도대비 매출액은 11.7% 감소하였습니다.

- 식품 (Food): 전체 매출의 15.9%를 차지하며 빵과 요거트 등을 포함한 모듬 식품제품입니다. 전체 매출은 전년도대비 14.5% 감소하였습니다.

- 기타 (Others): 직영점과 가맹점을 포함하지 않고 외부에서 판매되는 1회용 packged coffee와 Redy-to-Drink (프라푸치노 포함) 제품라인 뿐만아니라 가맹점에서 부터 받는 모든 Royalty와 License비용을 합친 매출이며, 전년도 대비 12.6% 감소하였습니다.

* 종합적으로, 스타벅스의 6/28/2020년 기준 최근 9개월간의 매출은 전년도 대비 12.4% 감소하였습니다. 현재 스타벅스가 공개한 가장 최근 공시자료 (10-Q)는 6/28/2020년도 기준이며, 코로나에 가장 큰 타격을 입은 기간에 발표한 자료입니다. 공시자료에 의하면, 스타벅스는 코로나가 확산되는 기간동안 전세계의 매장을 임시휴업 시키기 시작했고, 5월초부터 재개장을 시작하여 6/28기준 직영점의 96%와 가맹점의 80%이상 매장이 영업을 재개했다고 합니다.

(참고로 스타벅스는 10/29일 3분기 어닝을 발표할 예정입니다. 매출이 일부 정상화 되어서 2분기 실적보단 나아지겠지만, 드라이브 쓰루만 가능한 지금, 이전수준의 매출만큼 급등하진 못할것으로 보여집니다. 또한, 코로나 관련 비용이 크게 증가하여 영업이익율은 앞으로도 줄어들것으로 판단됩니다. 현재 스타벅스는 새로운 매장의 컨셉을 계획하고있는데, 여기에는 드라이브 쓰루를 포함해 Take Out전용 섹터도 만들 예정인것 같습니다.)

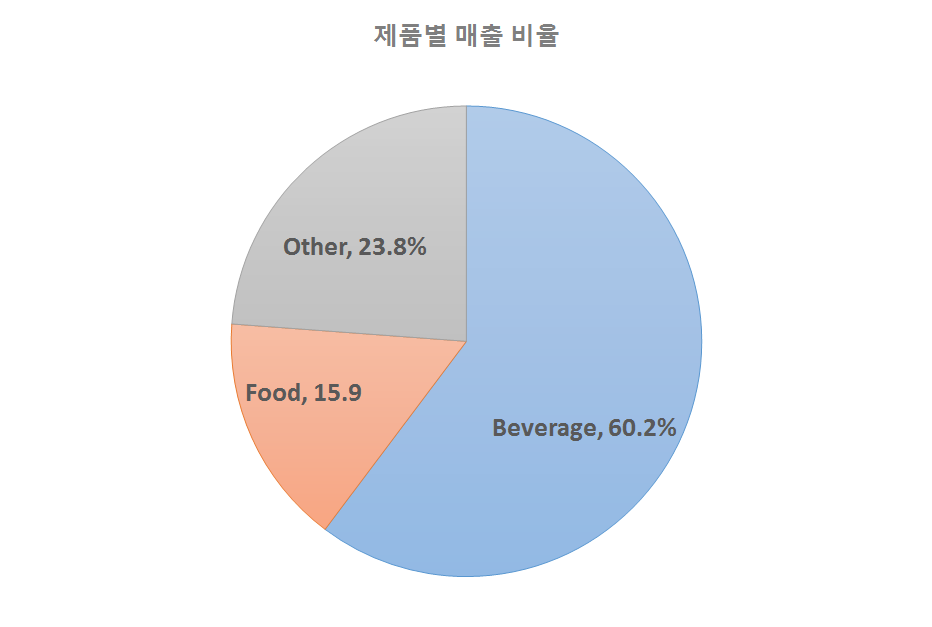

2. 직영점 (Company-operated) vs 가맹점 (licensed Store)

2019년 9월기준, 스타벅스는 총 31,256개의 매장을 가지고 있었는데요, 이중 15,834개는 직영점, 15,422개는 가맹점이였습니다.

직영점은 전년도 대비 493개가 증가하였고, 가맹점은 동기간 1,439개가 증가하였는데, 스타벅스는 2019년도 약 377개의 태국 직영점 모두를 "Coffe Concepts Thailand"에 가맹점 전환 조건으로 판매를 하였습니다.

전체 매장중 18,067개의 매장 (가맹점 직영점 포함)이 북미에 있었고, 13,189개의 매장 (가맹점 직영점 포함)이 International에 있었습니다.

* 공시자료에 의하면, 2020년 6월 스타벅스는 새로운 매장운영에 대해 새로운 포트폴리오를 구상하였고, 향후 18개월 이내 북미에서 600개정도의 기존 직영점 매장을 폐쇄 할 예정이라고 합니다. 폐쇠한 매장중 일부는 리모델링을 한다고 하는데, 이에 따른 비용이 $300-$400M 정도 들것으로 예상한다고 합니다.

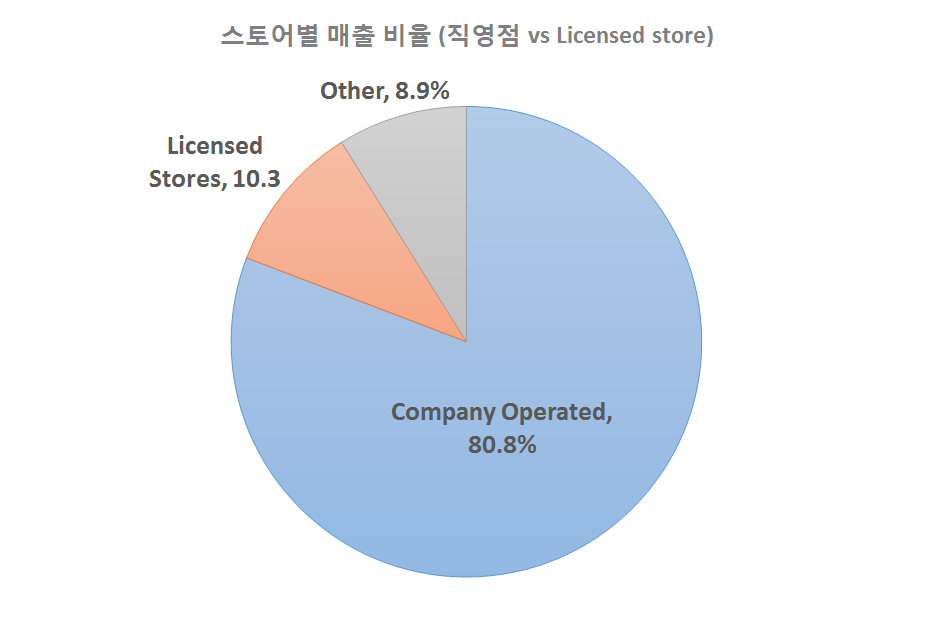

SEC 공시자료 (10-Q)에 따르면, 6/28/2020 기준 최근 9개월간 스토어별 매출 비율은 위와 같습니다.

직영점 (company operated)에서의 매출이 80.8%로 압도적으로 많은데요, 코로나로 인한 전체 매출 감소와, 태국 직영점들의 가맹점 전환으로 전체 매출액은 전년도 대비 12.9% 감소했습니다.

가맹점 (Licensed Stores)의 매출은 10.3%를 차지하는데, 가맹점의 매출이 감소한 이유로 로얄티에 의한 매출이 대폭 감소하였으며, 전체 매출액은 전년도 대비 16.7% 감소했습니다. 공시자료에 의하면, 스타벅스는 코로나 기간동안 가맹점의 페이먼트를 최다 18개원동안 유예해주었다고 합니다.

기타 (Other)의 매출은 8.9%를 차지하고, 전체 매출액은 전년도 대비 1% 감소하였는데, 이는 전년도 Nestle에 의한 일시적 큰 매출에 의한것이라고 합니다.

3. 영업 Segments (북미시장 vs 글로벌시장 vs Channel Development)

스타벅스는 영업 Segment를 3개로 나누었는데, 각각의 Segment는 해당 지역의 직영점과 가맹점의 매출을 합친것입니다.

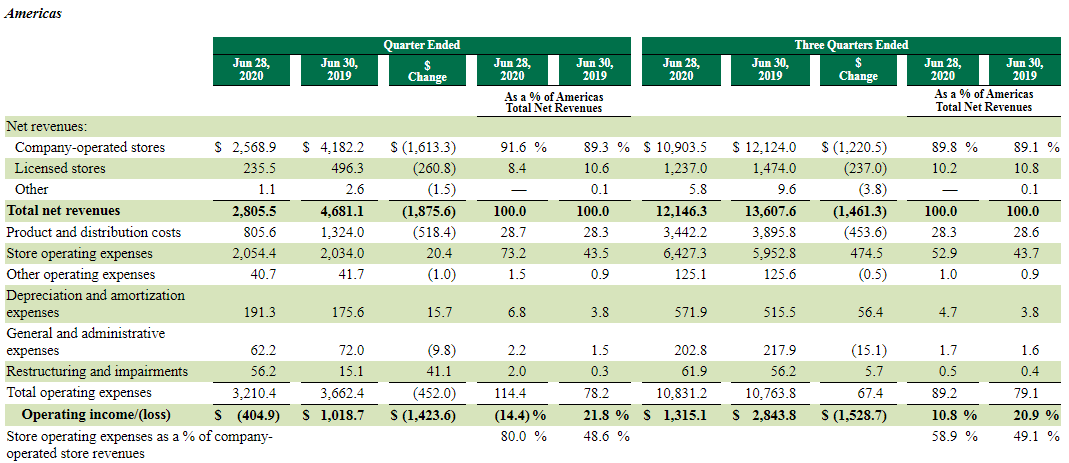

America는 북미지역의 매출입니다.

분기말 기준 전체 매출은 40%가량 ($1,613M) 줄었고, 전체 영업이익은 140% 감소하는 등 $405M의 적자를 기록하였습니다. 영업이익율도 -14.4%를 기록하는 등 매출 영업 적자 발생과 매출타격이 굉장히 큰 섹터였습니다.

이는 4-5월간 코로나로인한 매장 폐장이 가장 큰 원인이였고, 스타벅스측은 6월말부터 대부분의 매장이 재오픈 했다고 설명 하는등 앞으로 조금 나아질 것으로 보여지지만, 여전히 굉장히 큰 문제입니다.

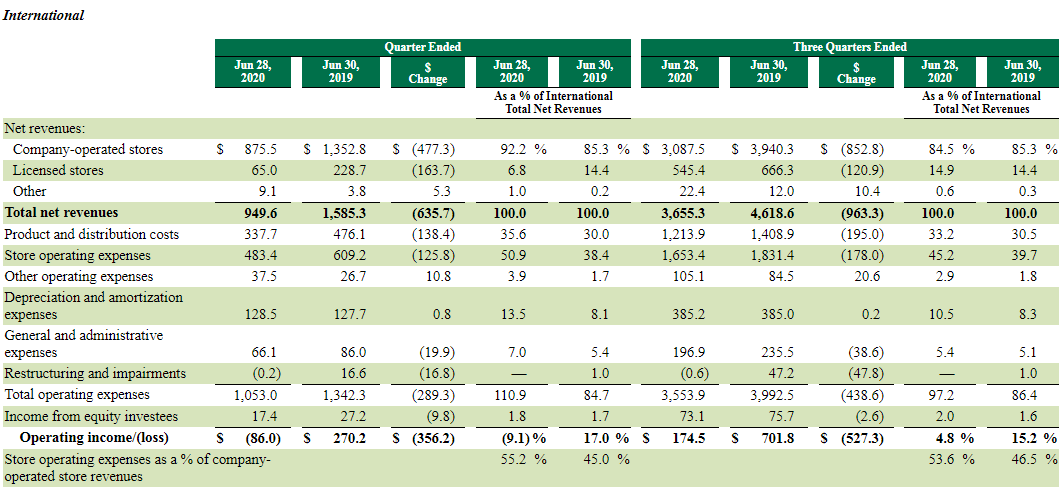

International은 중국을 포함한 아시아, 중동, 아프리카, 유럽 등 미국을 제외한 모든 나라의 판매입니다.

분기말 기준 전체 매출은 40%가량 ($636M) 줄었는데, 회사측은 (1) 코로나로인한 매장 셧다운의 결과 (2) 377개 가량의 태국 직영점이 가맹점으로 전환 된 이유로 설명하였습니다.

전체 영업이익은 32% 감소하였으며, Gross Margin은 64.4%를 기록하였고, 영업이익율은 -9.1%를 기록하는 등 매출 영업 적자 발생과 매출타격이 가장 큰 섹터였습니다.

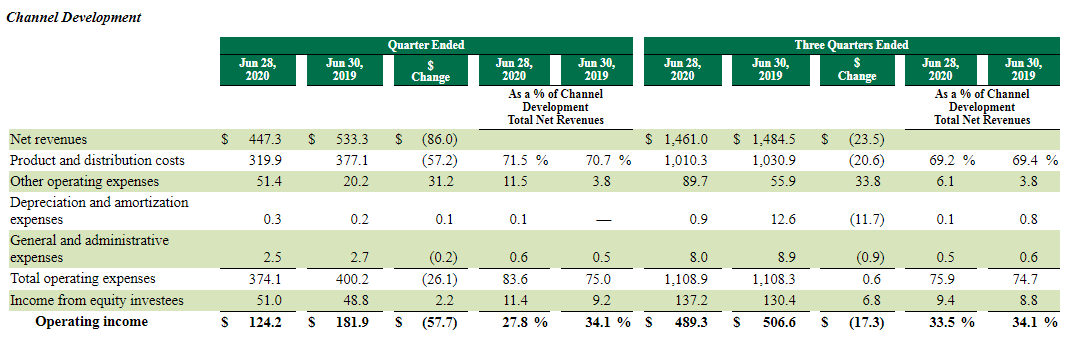

Channel Development는 직영점과 가맹점을 포함하지 않고 외부에서 판매되는 1회용 packged coffee와 Redy-to-Drink (프라푸치노 포함) 제품라인입니다.

분기말 기준 전체 매출은 16%가량 ($86M) 줄었는데, 가장 큰 이유는 지난해 Nestle로부터 $85M 가량의 큰 물량을 공급했기 때문이라고 합니다.

Gross Margin은 28.5%를 기록하였고, 영업이익율은 27.8%를 기록하는 등 전년도의 34.1%보다 7%가량 영업이익율이 감소하였습니다. 다만, 회사측에서 영업이익율이 줄어든 이유는 Nestle로 큰 물량을 공급하는동안 배송비용 및 일시적인 기타 비용이 늘어난것이라고 설명하는 등 코비드의 영향은 없다고 설명하였습니다.

<요약>

한마디로 요약하면, 2020년도 2분기의 성적은 정말 최악입니다. 세개의 섹터중 북미와 인터네셔널에서는 매출의 40%가 감소하고 영업적자가 나오는 등 식품판매업의 특성상 코로나의 직격탄은 맞은것 같습니다. 제가 지금껏 IT 기업만 리뷰를 하고 오늘 처음으로 식품업 분석을 했는데, 지금 식품업을 분석하는것은 무의미 한것같습니다. 매장을 닫은 산업의 분석은 정말 힘드네요.. 내일부터는 그래도 매출이 계속 나오고 있는 IT기업들 위주로 분석을 하겠습니다.

<5년 차트>

스타벅스의 5년차트입니다. 9/29/2020년 기준 $84.80이며, 이는 코로나로 가장 타격이 큰 년도 3월초 기준 약 69%가량 상승한 수치입니다. 최근 52주 기준 High @ $94.13 / Low @ $50.02 를 기록하였고, 고점대비 저점은 88% 가량 차이가 있었습니다.

차트를 보시면 20년도에 코로나의 영향을 직격으로 맞고 W자 반등을 한것을 볼수있습니다.. 문제는 지금 매출이 완전하게 복구 되지도 않았는데 이미 코로나 터지기 전 시점가량 오른것 같네요.. 매출액 대비만 본다면, 테크기업들이 200% 이상씩 성장한거만큼 큰 상승인것같아요.

<재무 분석>

1. Income Statement

좌측은 연간 (2016-2019), 우측은 분기 (19'3 - 20'2) 매출과 어닝 현황입니다.

스타벅스는 지난 4년간 안정적인 매출상승과 어닝 흑자를 기록하고있었는데요, 우측의 최근 4분기 기준을 보시면 19년 4분기에 고점을 찍은 후 코로나의 영향으로 급하락 하게 되었습니다. 어닝또한 첫 적자를 기록하게 되었는데요, 2분기는 코로나로인해 모든 매장이 닫은 상황의 기록이라 3분기에는 다소 상승한 매출을 기대할수 있을 것 같습니다. 하지만, 비용증가로 인한 영업이익율은 아직도 부정적으로 보여집니다.

야후 파이낸스에서 제공하는 TTM기준 Income Statement입니다.

TTM기준 전체 매출액은 전년도 대비 약 9.2프로 감소하였고, Gross Margin, Operating Margin, Net margin은 각각 22.5%, 7.8%, 5.56% 기록하였습니다.

참고로 2019년기준 스타벅스는 14.77%의 operating margin과 13.57%의 net margin을 기록하는 등 수익성이 굉장히 좋은 식품 기업이었습니다.

매출은 떨어졌지만, 코로나에의한 정부지원 (세금감소)등으로 그나마 선방을 한것 같습니다.

사실 스타벅스의 Income Statement는 지금 큰 의미가 없기에 더 중요한 Balance Sheet으로 넘어가겠습니다.

2. Balance Sheet

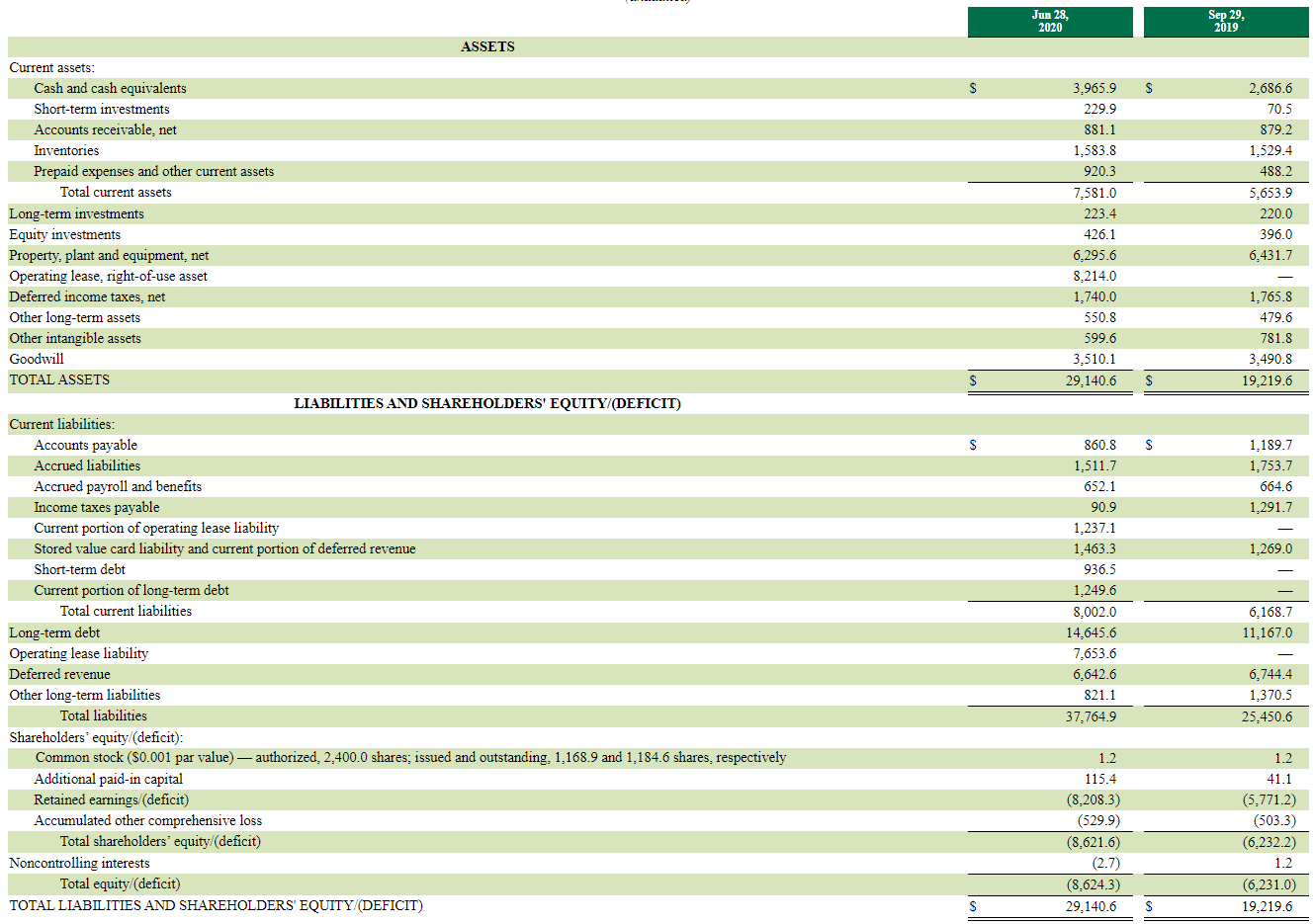

공시자료에 나와있는 스타벅스의 Balance Sheet 입니다.

2020년 2분기에 총자산은 전년도 대비 51.6% (99억불)상승 하였고 동기간 유동자산이 34% 상승하였습니다.

유동자산중에는 현금 및 현금성 자산이 13.57% 증가하였고, 비유동자산중에는 Operating Lease라는 항목에서 82억불이 증가헀는데요, 이는 아래에서 확인해 보겠습니다.

위는 공시자료에서 가져온 자료입니다. 스타벅스는 20년도 6월기준 총 $4.4B 가량의 현금성 자산이 있으며, 이는 (1) 회사운영 (2) 대출원리금 지불 (3) 인수합병 (4) 배당금지금 등의 목적으로 운용된다고 합니다. 대부분의 자산은 채권, 회사채 등 Highly liquid (유동성) 있는곳으로 투자된다고 하며, $1.7B가량의 현금은 해외 자회사에서 보유하고있다고 하며, 이 항목이 늘어난 이유는 따로 설명이 없었는데, 같이 늘어난 부채란에서 확인해보도록 하겠습니다. (회사채 발행 혹은 은행 대출등의 이유로 예상됩니다)

자산과 부채가 크게 증가한 이유는 공시자료에서 찾을 수 있었습니다. 스타벅스는 최근 회계법을 바꾸어서 Lease와 관련된 자산과 부채를 재정립 하였습니다. 그에따라 자산과 부채에 각각 operating lease / operating liabilty가 새로 생성된 것입니다. 큰 문제사항은 아닌것 같아 넘어가겠습니다.

한편, 자산이 34% 상승하는동안, 스타벅스의 부채는 48.4%상승, 자본은 123%가량 감소했습니다.

여기서 중요시 봐야할것은, 아시는 분은 아셨겠지만, 스타벅스는 자본잠식 상태*에 있습니다.

* 저금리속 레버리지 투자 및 식료품 배당주의 특성상 (증자를 통한 자사주매각) 자본잠식 상태는 흔하다고 합니다. 참고로 맥도날드와 코카콜라도 자본잠식상태. -> 이응이네개님 감사해요!

하지만, 중요한것은, 매출과 성장이 동반되지 않는 자본잠식은 굉장히 굉장히 위험한 상황이라는것에는 변명의 여지가 없습니다.

레버리지효과든 증자를 통한 자사주 매각이든, 마이너스 성장의 자본잠식은 큰 재정적 위기를 초래할수있으므로 스타벅스는 매출과 영업이익을 한시라도 빨리 회복해야 할 것 같습니다. (물론 충분히 그럴 여력이 있구요..)

만약 코비드 재확산으로 한번 더 매장이 닫게된다면.. 정말 끔찍합니다.

다시 본론으로 돌아가서, 위에서 말씀드린대로 부채는 48.4% 상승하였는데, shor-term & long term debt과 operating lease liability 관련 계정이 큰폭으로 늘었습니다. (약 128억불) 반면에 Retained earning의 적자폭이 커짐에 자기자본은 86억불 마이너스를 기록했습니다.

Short-term debt (단기채무)를 조사해보았는데, 스타벅스는 $3B 가량 이상의 unsecured line of credit 한도가 있는 등 은행을 통한 단기 재정을 확충할 여력은 있는것 같습니다.

다음으로는 Long-term debt (장기채무) 입니다.

공시자료에 의하면, 스타벅스의 장기채무는 전년도 대비 47억불가량 증가하였는데, 2022~2050년에 만기되는 노트를 발행한것같습니다. 이자율 또한 1.33% ~ 3.5% 로 상대적으로 낮아, 그동안 운영하던 저금리 레버리지 효과 전략을 유지하는것 같습니다.

*****하지만! 말씀드린대로 매출액 감소의 부채증가는 장기적으로 정말 긍정적이지 않습니다. 투자자분들은 10월에 있을 3분기 매출액 및 이익을 필수로 모니터링 해야할것같습니다.

Current Ratio와 Quick Ratio는 각각 95%와 75%를 기록하는 등 유동성 리스크 또한 존재합니다.

최근 3분기간 Inventory Turnover 또한 5.82배 -> 5.77배 -> 5.23배로 줄어드는 등 최근 코로나로인한 판매부진으로 인해 완성품 재고가 바로바로 안나가는것으로 판단됩니다.

|

Current Ratio |

95% |

|

Quick Ratio |

75% |

|

Inventory Turnover |

5.23X |

|

ROE |

-22.26% |

|

ROA |

6.26% |

|

Debt to Equity |

NA (자본잠식) |

|

부채비율 |

NA (자본잠식) |

2. Cash Flow

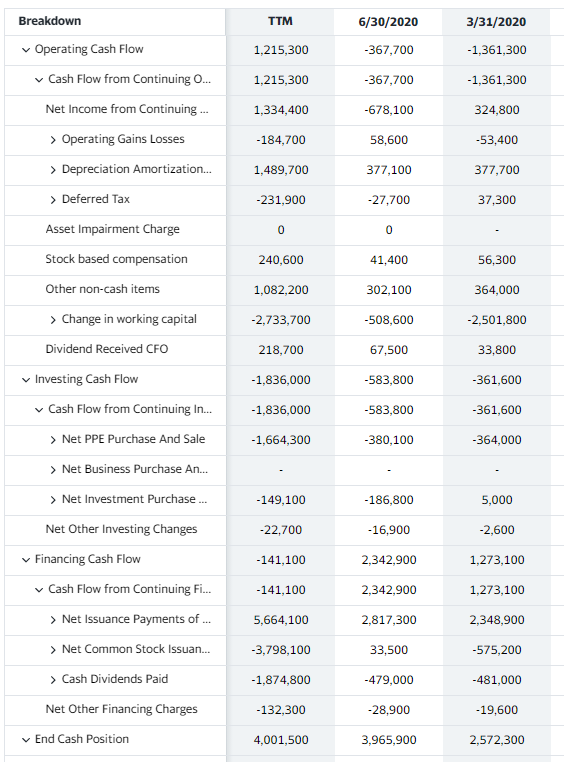

다음은 현금흐름표 입니다.

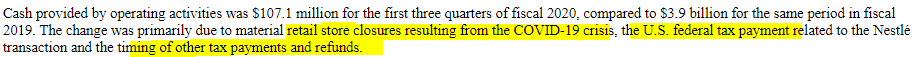

Operating Cash Flow는 TTM 기준 감가상각과 non-cash items의 증가로 13억불 증가하였는데, 여기서 non-cash items은 공시자료에서 찾아보았습니다.

그 이유는 코로나로 인한 영업 중지 및 nestle 계약 및 다른 종류의 tax payment와 관련된 내용인 것으로 일회성 이였습니다. 만약 이 항목들을 고려하지 않을 경우의 영업현금흐름은 1억불 증가 입니다.

Investing Cash Flow는 PPE 구매에 의해 18억불 감소 하였습니다.

Financing Cash Flow는 신규 사채발행 등의 이유로 57억 증가하였지만, 18억의 현금배당지급 및, 주식 payment 등의 이유로 1억불 감소 하였습니다.

최종적으로 현금은 전년도 대비 소폭 증가한 40억불로 마감하였습니다.

* 스타벅스 배당금 히스토리

재무 및 현금흐름의 불안함속에서도 스타벅스는 꾸준히 배당금을 지급해주며, 2.23% 의 배당율을 기록하였습니다. 배당금은 매분기 배당되며, 꾸준히 증가하는것으로 보여집니다.

<주가분석>

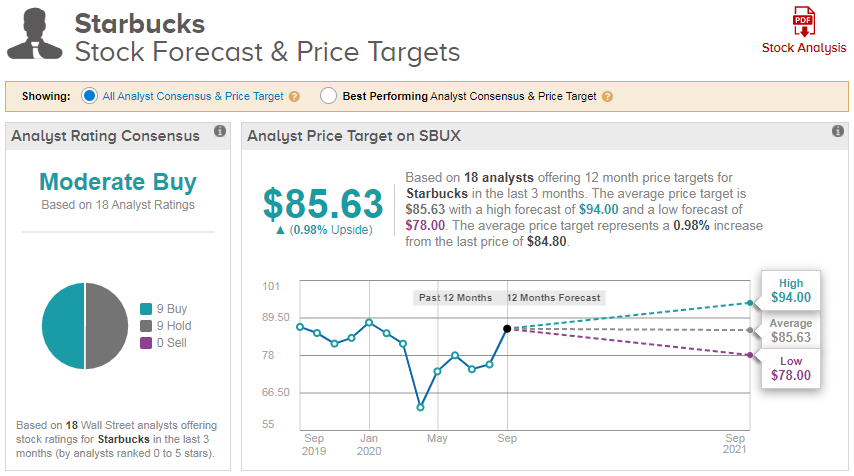

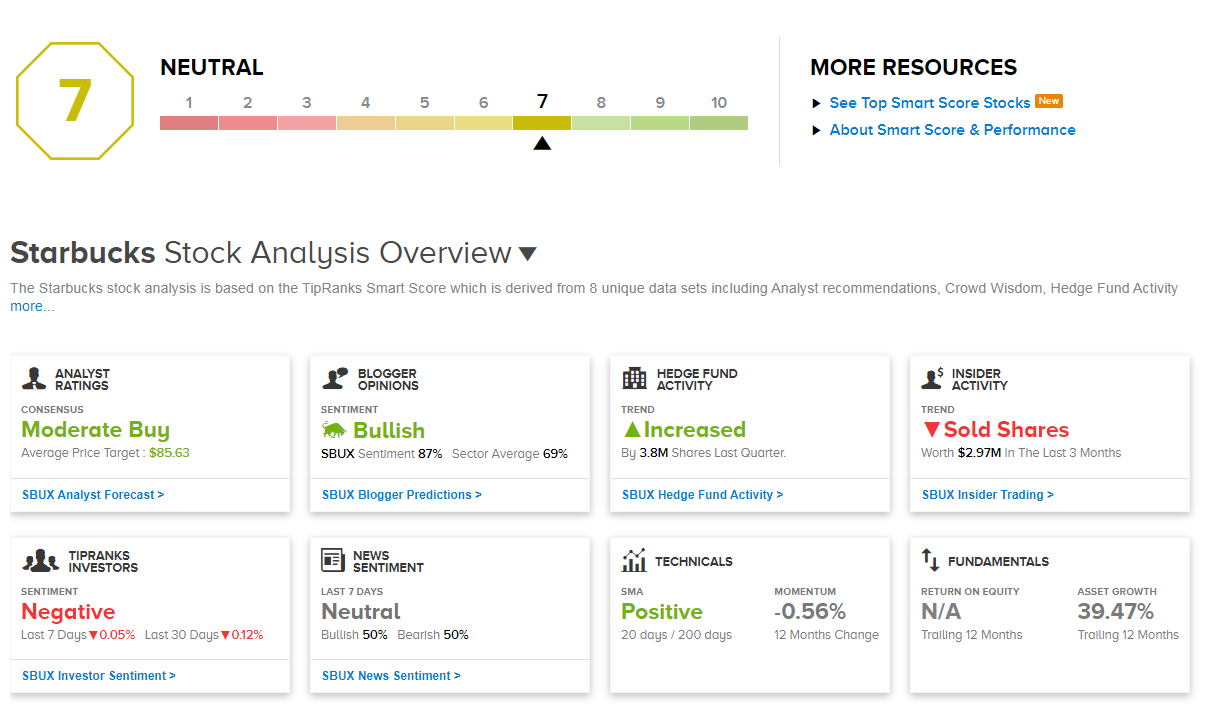

스타벅스는 총 18의 전문분석가들이 의견을 내놓았는데요, 9명이 Buy, 9명 Hold 의견을 내놓았으며 최종 등급은 Moderate Buy로 나타났습니다..

Low @ $78/ High @ $94으로 평균 $85.63정도의 주가를 예상하였습니다. (참고로 9/30 기준 현 주가는 $84.8)

전문가 의견만 본다면 앞으로 평균 0.9%가량 상승할 룸이 있어보입니다. (전문가 의견을 맹신하지는마세요~)

종합 점수를 고려했을시 10점만점에 7점 을 기록하였습니다! 지금껏 분석한 업체중 가장 낮은 점수를 기록하였네요..

심지어 전문 블로거들은 87%라는 비교적 긍정적인 의견을 보였지만, 언론은 50% 긍정이라는 갈리는 평가를 주었습니다.

기술적분석은 긍정적이지만, 최근 마이너스 ROA등의 영향으로 펀더멘털적 분석은 측정이 되지 않았습니다.

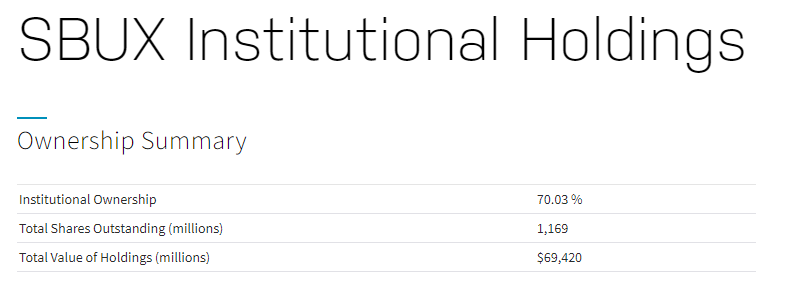

다음은 기관투자자들의 보유량입니다. 스타벅스의 기관투자자 보유비율은 70.03%로 상당히 높았습니다. (마이크로소프트 69.9%)

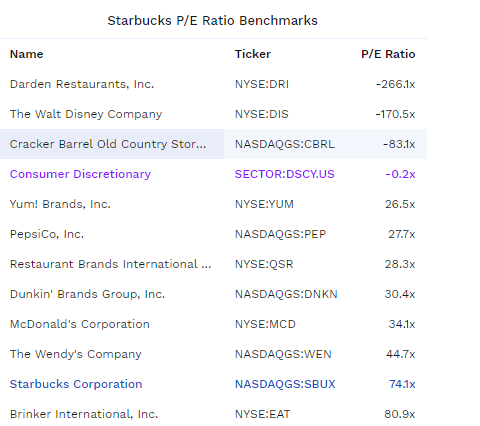

마지막으로 PE/R 입니다.

스타벅스가 속한 Consumer 섹터의 P/E Ratio는 -0.2X를 기록하는등 굉장히 저평가 되어있었는데, 스타벅스의 PER은 74배로 굉장히 높았습니다. 이는 어제 분석한 펩시의 27.7배보다 더 큰 수치이며, 굉장피 고평가 되어있는 수치입니다.

개인적인 의견이지만, 현재 매출 및 재무제표를 근거하면 현재 투자매력은 다소 적어보입니다. (매출이 반토막 나고 적자가 발생했지만, 현재 주가는 오히려 코로나 이전과 비슷)

<결론>

오늘은 미국 주식과 친구되기 프로젝트 제 7탄!으로 전세계를 향과 분위기로 매혹해버린 스타벅스를 분석해보았습니다.

스타벅스는 미국을 대표하는 브랜드인 코카콜라만큼이나 전세계사람들에게 인정받는 브랜드 파워를 가지고있는데요, 그만큼 굉장히 안정적이고 탄탄한 유통 및 판매 시스템을 가지고 있는것 같습니다.

직영점과 가맹점의 퀄리티도 잘 유지하며 전세계 어디서든 비슷한 품질의 커피와 분위기를 맛볼수 있는것은 오직 스타벅스만 가능할거 같네요.

너무 좋은점만 서술했는데요, 정독을 하신 분들은 느끼겟지만, 20년도 2분기 공시자료 (10-Q)를 토대로 작성된 이번 포스팅에서의 스타벅스는 상황이 정말 좋지 않다고 말씀드리고 싶습니다.

먼저 코로나의 영향으로 분기 기준 매출액이 40% 정도 감소하였고, (6월부터 매장이 재오픈됬다고 하지만 드라이브쓰루만으로는 매출회복이 예전처럼 정상화되긴 힘들다고 생각합니다.), 유동성 악화 및 그동안 레버리지 극대화를 무기로한 큰 규모의 부채 및 자본잠식 상태는 정말 좋게 볼수 없을것 같습니다.

코카콜라와 맥도날드 또한 안정적인 매출과 영업이익을 기반으로 레버리지를 극대화 하며 자본잠식상태의 걱정을 해소하는 영업을 해왔었는데요, 스타벅스는 지금 코로나라는 악재로 전세계적 매출이 40%정도 감소하는 등 돌발적인 변수에 의해 재무적 건정성이 많이 의심되는 단계입니다.

단조로운 매출구조와 공격적인 점포 확대는 호경기에는 긍정적이지만 불경기에는 치명적이 될수 있다는점 기억해야 할것같습니다. 혹시라도 코로나 재확산으로 인해 또 매장을 닫아야 한다면, 스타벅스 입장에서는 절망적일 수 있다고 생각됩니다.

하지만, 코로나가 예상 외로 빨리 종식된다면, 전세계 사람들은 다시 스타벅스에서 여유를 누리며 스타벅스 문화가 전파될거라는 기대감도 있습니다. (충분히 그럴 여력이 있는 회사이구요)

너무 부정적인 내용 위주로 적었는데, 앞으로 10월에 있을 3분기 스타벅스 어닝발표가 굉장히 굉장히 중요할것 같습니다. 스타벅스 투자자분들은 어닝결과 및 가이던스에 큰 주의를 주어야 할것같습니다.

오늘도 귀한 시간 내주셔서 감사합니다.

혹시 궁금한점이 있으시면 댓글 달아주세요!

이전에 포스팅한 애플, 아마존, 마이크로소프트, 테슬라, 엔비디아, 펩시를 아직 안보셨으면 아래에서 읽어보실수 있습니다.

[미주친] 미국 주식과 친구되기!

매일매일 같이 공부하며 모두 미국 주식과 평생 친구가 되어봐요:) 기업의 펀더멘털을 제대로 공부해서 투기가 아닌 투자를!

cephas4326.tistory.com