[미주친] 미국 주식과 친구되기 #23탄! 우버(Uber)!

안녕하세요 미주친의 Cephas 입니다~

오늘은 미국 주식과 친구되기 제 23탄으로!

세계 최대 승차공유 회사인 우버! 를 분석해보려 합니다!

기업 분석은 제가 운영중인 유튜브에 영상으로 먼저 올리고 있으니, 유튜브 구독 꼭 부탁드릴게요~

유튜브에 '미주친' 검색하시면 됩니다~!

우버는 2010년 미국 샌프란시스코에서 설립되어 현재 69개의 국가 & 10,000개 이상의 도시에서 누적기준 70억회이상 서비스를 제공했습니다.

2019년 5월 화려하게 IPO 상장을 하고 주가를 올릴까 했는데, 바로 코로나가 터져버리며 주가가 휘리릭 증발해버린 불운했던 기업이지요. 하지만 최근 캘리포니아 주에서의 '주민발의안 22호'가 유예되고, 우버의 매출이 회복되면서 전고점을 돌파하게 되었지요.

우버는 어떤기업인지 분석 들어가보겠습니다!

1. 사업분석

<사업형태>

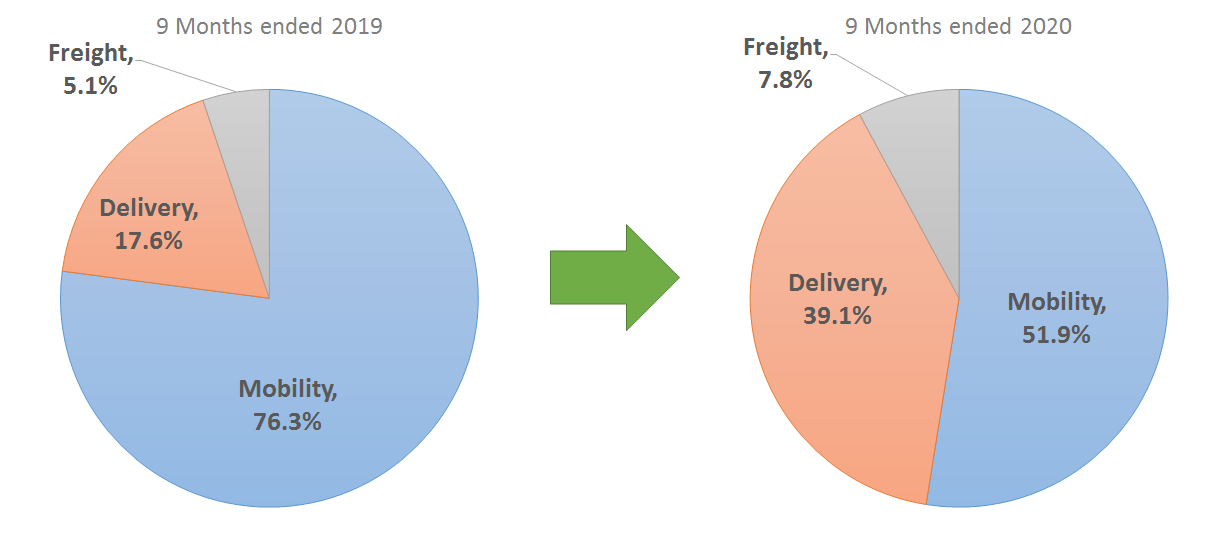

공시자료에 의하면, 우버는 크게 총 3개의 매출구조를 가지고 있었습니다. (자율주행 사업부는 매출에서 포함되는 비중이 미약해서 제외했습니다)

우버의 2020년 매출은 (1-9월) 전년도 동기간 대비 12% 감소했는데요, 각 사업부별로 확인해보겠습니다.

1. Mobility: 우버X와 같은 일반 승차공유 서비스를 담당하는 사업부로, 2020기준 전체 매출의 51.9%를 차지하고 있으며, 매출은 전년대비 40%가량 감소하였습니다. 따라서, 전체 매출에서 차지하는 비중도 전년도에비해 25%가량 감소하였네요.

2. Delivery: 우버Eat과 같은 식품배달 서비스를 담당하는 사업부로 2020년 기준 전체 매출의 39.1%를 차지하고 있으며, 매출은 전년대비 96% 증가했습니다. 승차공유 서비스가 코로나의 직격탄을 받은것과 반대로 식품배달 서비스는 코로나의 영향없이 큰 폭으로 증가하며, 부족한 매출을 이 사업부에서 많이 메꿔주었습니다.

3. Freight: 우버의 화물운송 공유 서비스를 담당하는 사업부입니다. 이 사업부에대해 잘 모르시는 분들이 많은데 (저를포함), 우버는 Uber Freight이라는 자체앱을 통해, 화물 운송도 공유 서비스 형태로 운영하고 있는 등 이동수단 뿐 아니라 화물운송 서비스에도 혁신을 주고 있습니다. 전체 매출의 7.8%를 담당하며, 전년대비 36%의 매출성장을 이루었습니다.

전체적으로 우버는 생각보다 안전하고 탄탄한 매출구조를 가지고 있었습니다.

비록 최근들어 코로나로인해 핵심사업부인 승차공유 서비스가 크게 주춤하였지만, 비지니스 모델의 다각화로 잘 버텨주고 있는것 같습니다. 물론 지금은 다양한 안전수칙등을 적용시켜 승차공유 서비스도 조금씩 안정되가고 있는 모습인데, 4분기 실적도 지켜봐야 할 것 같습니다.

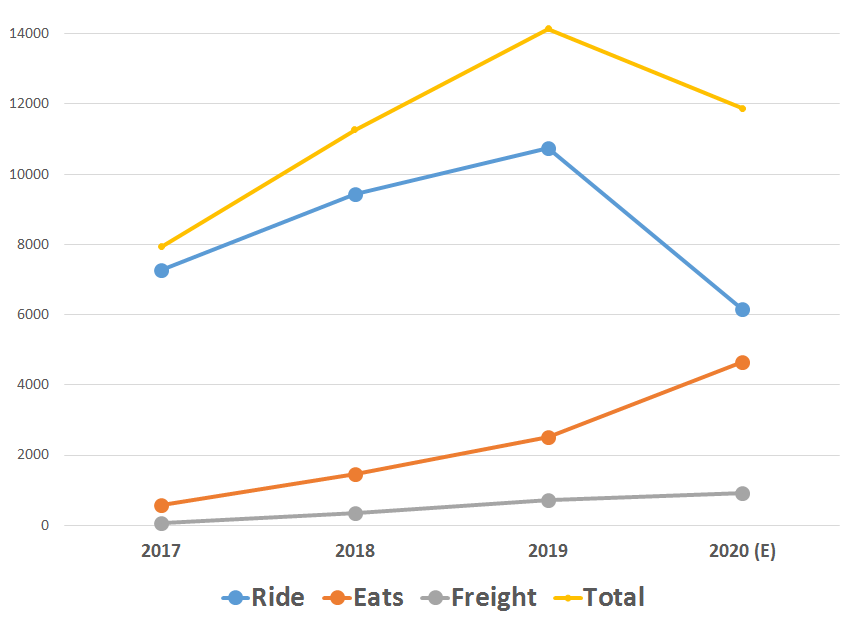

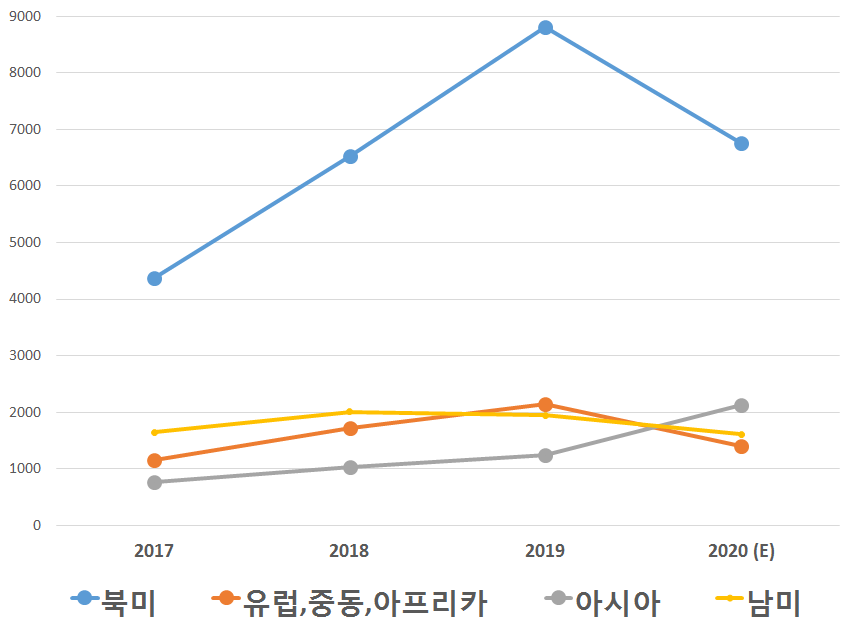

위의 표는 4년간 우버의 사업별 매출 변동을 보여주는 그래프 입니다.

노랑색은 전체매출, 파랑색은 라이드매출, 주황색은 배달매출 그리고 회색은 화물운송매출 입니다.

우버는 2017년에서 2019년까지 2년간 47%의 매출 성장을 이루며 탄탄대로를 걸어가는 듯 했으나, 위에서 설명드린대로 코로나로인해 2020년도에는 라이드 매출이 절반수준으로 떨어졌지만, 정말 다행인게, 배달의 수익이 급증해주는모습이네요.

(그래프가 더 눈에 잘 들어올까해서 반복되는 내용이지만 다시 정리해보았어요 ㅎㅎ)

<라이드 서비스>

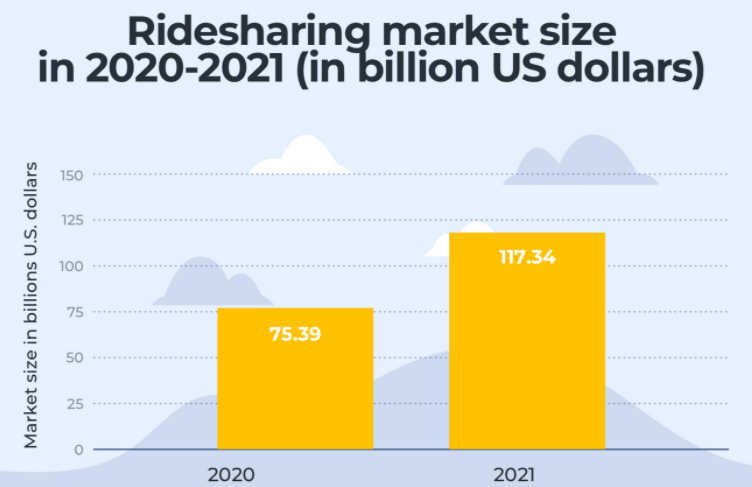

2020년 기준 전세계 차량 라이드 서비스 시장은 약 754억불 정도의 규모인데, 2021년에는 이보다 56% 가량 증가한 1,173억불 수준으로 증가할것으로 예상하고 있습니다.

참고로 차량 라이드 서비스에서는 미국에서 우버와 리프트가 거의 양분하고있는데, 2020년 4월기준 우버의 미국시장 평균 점유율은 약 71%로 리프트의 2배 수준을 기록하는 등 이 시장에서는 독보적이라고 할 수 있습니다.

<음식 배달 서비스>

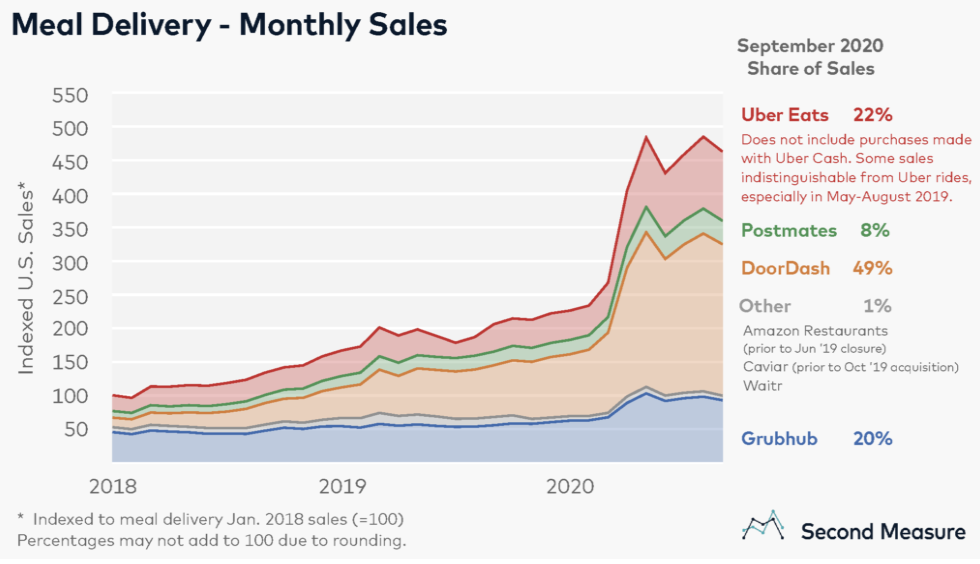

위의 표는 2018년을 기준으로 현재 미국내 음식 배달 서비스의 성장속도를 보여주는데요, 2020년 기준 시장은 거의 5배가 넘게 커져버렸지요? 이 분야에서 우버는 라이드쉐어만큼 독보적이진 못하지만, 22%라는 비교적 양호한 시장점유율을 기록하고 있습니다. 리프트는 음식 배달 서비스를 제대로 제공하지 않아 순위에도 없는 모습입니다.

참고로 전체 배달 시장의 절반을 차지하고있는 도어대쉬도 지금 상장을 준비한다고 합니다.

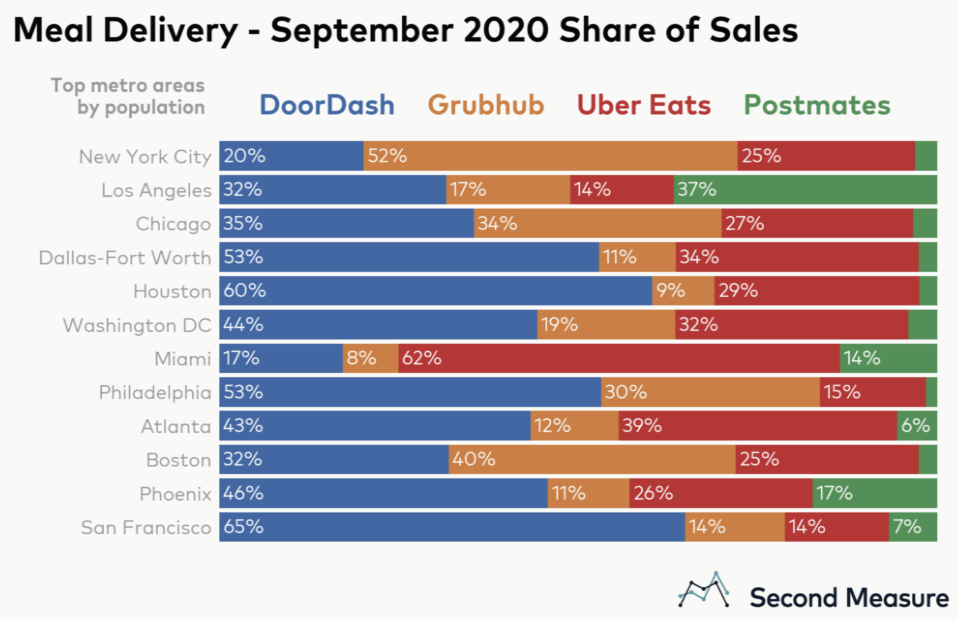

위에는 2020년 9월기준 미국 대도시별 업체들의 점유율 현황입니다. 우버는 상대적으로 Miami에서는 62%라는 압도적인 점유율을 기록하고 있지만, LA와 샌프란시스코에서는 14%의 저조한 점유율을 기록하고 있네요. 뉴욕은 GrubHub가 52%이상을 차지하고 있구요. 업체들이 각각 집중하는 지역이 다른것 같습니다.

하지만 걱정되는 부분은, 음식배달의 수요는 늘어나고 이 시장의 파이가 계속 커질것이라는데는 의문점이 없지만, 너무 출혈 경쟁이 심할것으로 보인다는 점입니다.

더 많은 손님을 유치하기 위해 다양한 프로모션을 제공해야하고, 더 많은 커넥션을 연결하기위해 드라이버들과 식당에도 더 좋은 옵션을 제공해야 하는데, 이것은 결과적으로 매출은 증가시켜도 수익성은 약화될수 있다는점을 보여줍니다.

생각보다 진입의 장벽도 낮아보이구요.. 이 시장은 지금 춘추전국시대로 블루오션인듯 레드오션인 그런 시장인것 같네요.

<자율주행차>

우버는 현재 테슬라, 구글과 함께 자율주행차를 연구하고 상용화를 준비하고 있는 자율주행차 3대장 중 하나입니다. 우버는 특히 자율주행 기술과 관련하여 카네기멜론 대학교와 연구개발을 같이 진행하고 있는데요, 비록 현재 이와 관련된 매출은 미미하지만, 우버 입장에서는 회사의 미래라고 여길수 있을 정도로 큰 기대를 하고 있는 사업부입니다.

다시 우버의 매출로 돌아가서....

<지역별 매출>

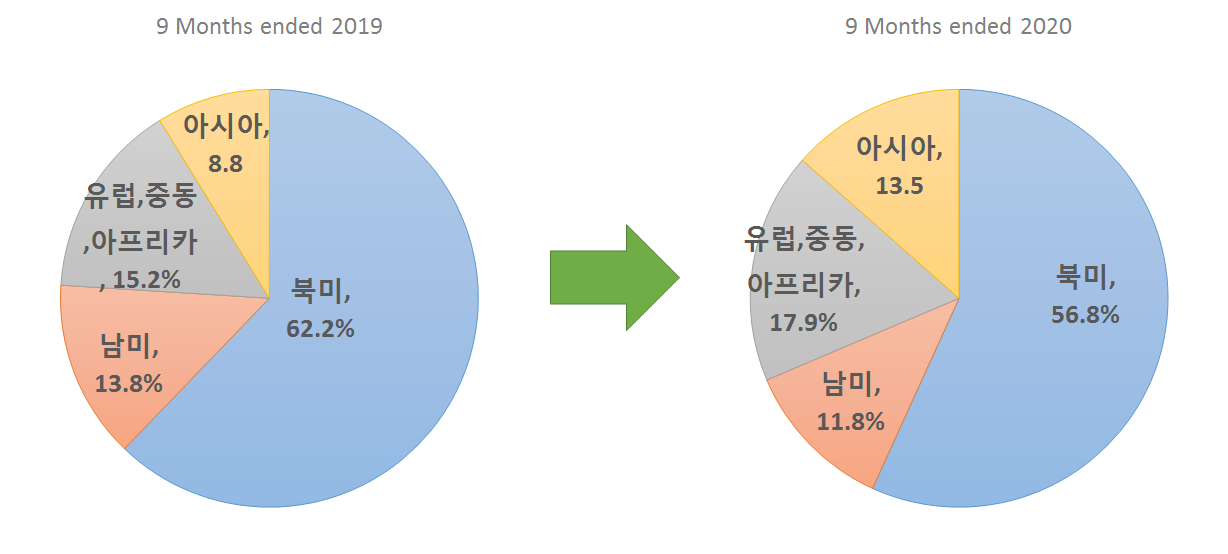

우버는 또한, 4개의 지역으로 매출을 구분하여 보고하였습니다.

1. 북미: 우버 전체 매출의 56.8%를 차지하는 핵심 지역이지만, 전체 매출은 작년 동분기 대비 19%가량 감소했습니다.

2 유럽, 중동, 아프리카: 우버 전체 매출의 17.9%를 차지하하며 북미 다음으로 큰 지역으로, 전체 매출은 작년 동분기 대비 4%가량 증가했습니다.

3. 아시아: 우버 전체 매출의 13.8%를 차지하지하며, 전체 매출은 작년 동분기 대비 36%가량 증가했습니다.

4. 남미: 우버 전체 매출의 11.8%를 차지하지하며, 전체 매출은 작년 동분기 대비 25%가량 감소했습니다.

지역별 매출 추세를 보면 북미지역에서는 2019년까지 2년간 2배의 성장을 이루었지만, 2020년도에는 코로나로인해 매출타격이 컸던것 같습니다.

하지만, 재미있는점은, 아시아시장입니다. 물론 북미 시장에 비하면 여전히 작지만, 코로나 기간 유일하게 매출이 성장한 지역이라 의미가 있는것 같습니다. 다만 아쉬운점은, 아시아지역에서 매출 증가의 이유가 공시자료에 따로 설명이 되어있지는 않았습니다.

우버 vs 리프트

<매출추이>

-우버-

-리프트-

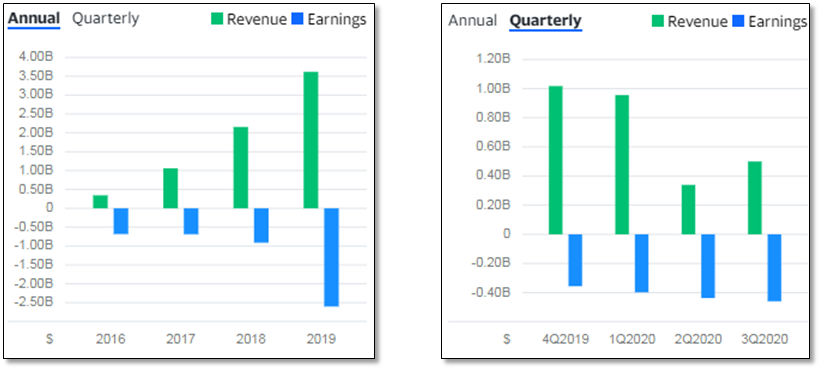

연간기준 우버와 리프트는 모두 매출이 크게 성장해준 모습을 보이네요. 어느 한쪽이 다른 한쪽의 매출을 깍는 구조가 아닌 동반성장임을 볼때 확실히 시장의 파이 자체가 커지고있는 블루오션쪽인것인것 같습니다.

오른쪽의 분기 기준으로 볼때, 우버의 반등폭이 리프트보다 훨씬 컸는데, 그 이유는 우버는 차량공유서비스 외에 서비스를 음식배달과 화물공유까지로 확대시켜 매출의 다각화를 이루었기 때문이라 볼수있겠습니다. (해외지역 서비스 영향도 있겠구요)

하지만 큰 차이점이 있는데, 보이시나요? 네. 적자폭입니다. 적자에는 다양한 이유가 있겠지만, 표면적인 수치만 보았을떄, 리프트의 적자폭은 날이갈수록 심해지는 등 만성적자 구조를 보여주고, 우버는 불안정하긴 하지만 흑자를 기록한 년도도 있고, 최근들어 적자폭도 줄어드는 모습을 보여줍니다.

<주가추이>

두 기업 모두 2019년도에 상장했는데요, (우버는5월9일, 리프트는 3월28일) 지금까지 약 2년이 안되는 시간이 지났는데, 우버는 11/17일 기준 IPO 가격이상으로 넘어버렸고, 리프트는 여전히 IPO 가격의 절반수준도 회복 못한 모습을 보여주는데요, 다양한 이유가 있겠지만, 가장 큰 이유는 위에서 꾸준히 언급한대로 '음식배달'의 유무인것 같습니다. 리프트는 우버보다 단순한 비지니스 모델을 가지고 있어서 코로나라는 변수에 대응을 제대로 하지못하고 일방적으로 얻어맞은거같아요.

<재무 분석>

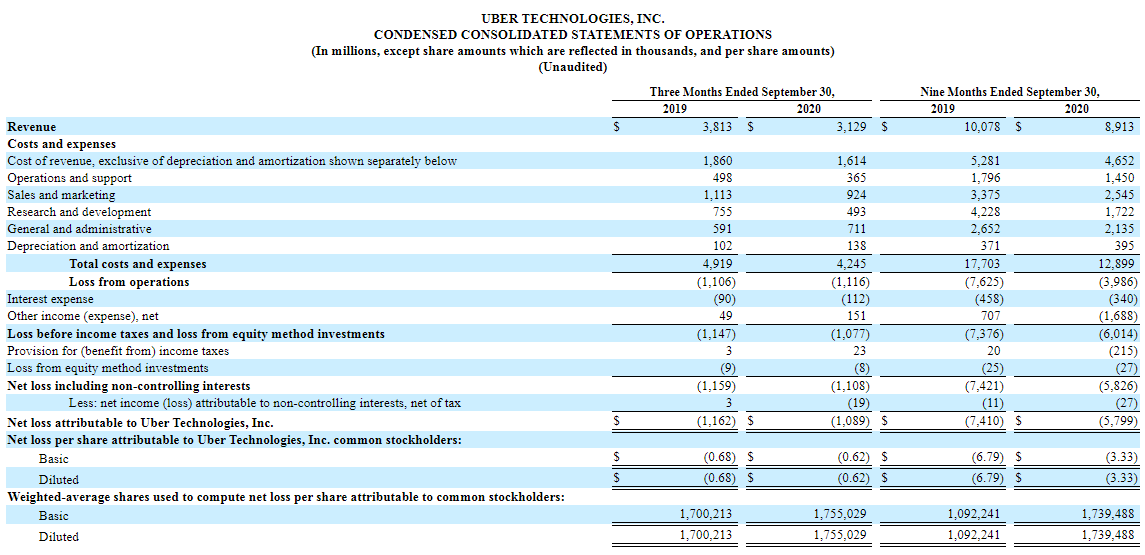

<Income Statement>

전체 매출은 (최근 9개월기준) 전년도 대비 11.6% 하락했습니다.

우버의 2020년도 매출총이익율은 47.8%로 전년도의 47.6%와 거의 차이가 없었지만,

우버의 2020년도 영업이익율은 -44.72%를 기록하였지만, 이는 전년도 영업이익율인 -75.7% 보다는 다소 좋아진(?) 수치였습니다.

결국, 우버는 2020년에 -65.4%라는 마이너스 순이익율을 기록하였고, 이또한 전년도 -73.2%보다는 조금 나아진 수치입니다.

참고로 리프트는 올해 -75.5%의 영업이익율과 -72.1%의 마이너스 순이익율을 기록하는 등 우버보다 더 상황이 안좋았습니다.

우버는 2020년 9개월간 총 40억불의 적자를 기록하였습니다.

우버의 영업비용은 전체 매출액과 비슷한 수준으로 큰데, 매출의 28.6%가 세일즈&마케팅 비용, 23.9%가 관리 비용으로

전체 매출의 52.5%가 판관비로 지불되는 등 조직이 비정상적으로 비대했습니다.

연구개발비는 전체 매출의 19.3%를 차지했는데, 공시자료를 통해 영업비용을 자세히 읽어보았습니다.

영업비용중 가장 비중이 큰 세일즈&마케팅 비용은 고객에게 제공하는 할인과 드라이버에게 제공되는 라이드 프로모션 및 드라이버 소개비용등을 포함하였는데요, 위에서 설명한대로 우버를 포함한 차량공유 서비스 및 음식배달 서비스는 엄청나게 출혈경쟁을 하고 있는중인것 같습니다. 이렇게 비용을 지출 해서라도 고객과 네트워크를 유지할 수 있으니.. 사실 저도 이런 서비스를 이용할때, 조금이라도 더 좋은 프로모션이 있거나 좋은 Deal이 있는 업체를 선택하고 사용합니다. 사실 서비스 퀄리티는 거기서 거기인거 같아요.. 결국은 규모의 경제로 덩치 큰 기업만 살아남는 그런 시장이 될수도 있을거같아요.

특히 이번분기에는 약 17억불 가량의 영업외 손실이 발생했는데, 이는 '디디추싱' 지분에 의한 손해라고 합니다. 참고로 우버는 바이두와 합작을하여 중국시장에 진출을 했는데, 텐센트와 알리바바의 투자를 받고 성장한 '디디'와 회사를 합병하고 '디디추싱' 이라는 합작회사를 설립 후 20%의 지분만 받고 중국 시장을 포기하고 나갔습니다.

Stock Based Compensation이 굉장히 큰데, 전년도에는 43억불, 올해는 59억불을 기록 하는 등 전체 영업비용의 45%가량이 직원들 주식 상여금 목적으로 나갔어요.

물론 이 금액은 뒤에 현금흐름표에서 다시 Add back 되는 항목이긴 하지만, 수익성으로 본다면 어우 너무 심각해요. 회사는 힘든데, 직원들은 파티중에 있네요

<Balance Sheet>

다음은 우버의 대차대조표 입니다.

2020년 9월말 기준 우버의 총자산은 작년말 대비 9% 감소하였고,

부채는 13%증가 자본은 35%감소하는 등 좋지않은 자산변화를 보여주었습니다.

유동자산이 전체 자산의 32.6%를 차지하였고, 특이한 점으로는 자산의 31%가 투자자산이였는데, 우버는 위에서 설명한대로 중국의 차량공유 회사인 '디디추싱'의 지분이 있고, 전동킥보드 사업을 영위하는 '라임'에도 투자를 하는 등 여러곳에 지분투자를 한것으로 파악되었습니다. (누가 누굴 투자하는지.....)

투자금도 중요하지만, 사실 이 투자자산을 빼면 우버만의 자산은 69%밖에 되지않네요. 또한, 전체 자신의 10%가 Goodwill이었는데, 이는 우버가 2020년 1월 중동아시아에서 차량공유 서비스를 제공하는 Careem 이라는 회사를 인수해서 발생한 자산입니다.

장기부채는 16.8% 증가했는데, 아래의 표를 보겠습니다.

우버는 최근 2025년, 2028년 만기되는 2개의 Note를 총 15억불치 발행 했고, 이자율은 각각 7.7%와 7.0%였습니다. 지금까지 분석한 기업중 이자율이 가장 비싼 장기부채인것 같습니다. 그만큼 대출기관에게 우버의 신용은 좋지 않은것 같습니다.

지속되는 적자로인해 우버는 221억불의 누적결손금이 발생하는 등 적자로인해 자본이 계속 갉아먹고 있는 구조였습니다.

일단 현시점의 재무상태로만 본다면, 우버는 어디서부터 어떻게 손을 써야할지 모르겠습니다.

|

Current Ratio |

136% |

|

Quick Ratio |

136% |

|

ROE |

-43.27% |

|

ROA |

-17.01% |

|

Debt to Equity |

69% |

|

부채비율 |

209% |

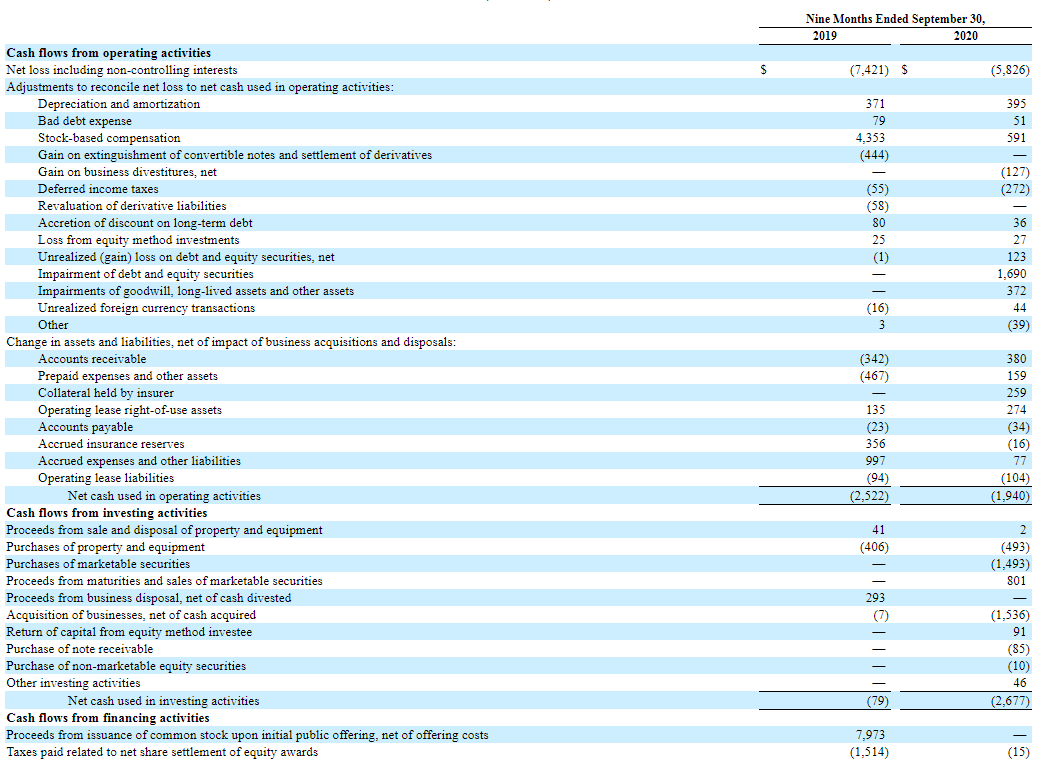

<Cash Flow>

다음은 현금흐름입니다.

Operating Activities로 $19억불 감소 - 58억불의 적자를 기록하였지만, 감가상각과 직원들 Stock 보상들의 비용으로 약 10억불가량이 Addback되고, Impairment of debt and equity securities로 17억불 add back 되는 등 최종적으로는 19억불 감소하였습니다.

Investing Activities로 $26억불 감소 - 단기투자상품 및 PPE를 구입하고, 인수합병을 하는 등 투자활동에 의해 26억불의 현금이 감소하였습니다. (Careem 인수)

Financing Activities로 $4억불 증가 - 약 9억불의 기존대출 상환했지만, 15억불의 신규 대출을 발행하는 등 4억불의 현금이 증가했습니다.

결과적으로는 현금은 전년대비 43억불 감소한 77억불을 기록했습니다. 우버의 현금흐름은 정말 불안불안해보입니다. 우버입장에서는 지속적인 투자금이 절대적으로 필요해보입니다. 기존에 분석한 스퀘아와 로쿠와는 또 다른 구조네요..

결론입니다!

우버는 단순한 택시회사가 아닌, 생각보다 다양한 사업으로 구성되어있었어요.

이 모든 사업이 성장이 굉장히 유망한 시장이었구요.

시장 영향력을 보면, 우버는 미국 라이드 시장에서는 71%의 점유율로 리프트를 압도하며 절대 강자이지만,

음식배달 시장에서는 22%의 점유율로 시장 1등인 도어대쉬의 절반도 못미치는 점유율을 기록중이였어요. 리프트는 이 시장에는 아예 참여조차 못했구요.

자율주행차 개발에서는 구글 테슬라와 3대장으로 불리는데, 이 시장은 우버의 미래이기도 합니다.

코로나가 터지기 전 2019년까지는 매출이 78%나 성장하면서 승승장구를 했지만, 2020년도에는 12%하락하는 모습을 보여주었어요. 그나마 다행인점은 음식배달 사업이 90%이상 성장하면서 리프트보다는 매출하락폭을 줄여주었지요.

순이익율은 -65%였는데, 조직이 너무 비대하죠? 거기에 시장점유율을 위한 출혈경쟁이 심화되면서 수익율은 점점 악화될수도 있어보여요.

아직 우버가 수익율을 신경써줄 단계는 아니지만, 이런 변명을 하기위해서는 매출이라도 정말 올려줘야하는 사명이 있습니다.

우버 투자의 장단점을 살펴볼게요.

일단 주민발의안 22호가 유예된것은 우버입장에선 정말 천만 다행이에요. 이거까지 통과됬으면 우버는 비용감당을 하기 너무너무 힘들었을거같아요.

또, 최근 밀려오는 백신소식도 우버의 미래 리스크를 많이 줄여주며 주가상승에 큰 역할을 하고있지요.

우버는 압도적인 라이드 시장 점유율과 자율주행 기술력으로 향후에도 시장 선점의 기대감이 큽니다.

하지만, 코로나가 장기화 되면 모든 계획이 물거품이되요. 거기에 배달시장 49%의 점유율을 기록하는 도어대쉬의 IPO상장이 된다면 경쟁은 더 심화될것으로 보이며 수익성도 더 악화될거같아요..

우버는 이런 모든 리스크에 대비를 하기위해 충분한 현금이 필요하고 현금생성능력이 필요한데, 현금흐름이 정말 좋지않습니다.

우버가 현재 포지셔닝한 시장은 블루오션이면서 레드오션이에요. 확실히 시장은 크게 성장하는데, 기업들은 실속을 챙기지 못하고있습니다. 승자독식 시장일텐데, 현재 이 시장의 대장주인 우버의 미래가 굉장히 궁금하고 기대됩니다.

조금이라도 도움이 되셨으면 유튜브 '미주친' 검색하시고 같이 공부해요~!

카카오톡 오픈채팅방도 운영중이니 '미주친' 검색하시면 들어오실 수 있습니다~ (PW: 2020)

감사합니다!